この度は、白石茂義公認会計士事務所のホームページをご覧いただき、誠にありがとうございます。

今回は、「貸倒処理(その4)」について考えてみたいと思います。

税務で貸倒損失として処理するには……

前々回の貸倒引当金の計上に対する会計と税務の考え方の違い!(中小企業の決算書は経営判断に利用できない!その9)と、前回の貸倒引当金の計上が税務では認められないとしても……(中小企業の決算書は経営判断に利用できない!その10)では、貸倒引当金の計上に対する会計と税務の違いなどについて解説しました。

そこで、今回は実際に貸倒れが生じた後の処理について見ていきますが、会計も税務も事前に貸倒引当金を計上していればそれを充当し、足りない額は貸倒損失として処理する(そもそも貸倒引当金を計上していなければ全額を貸倒損失として処理する)点では共通しています。

しかし、どのような場合に貸倒れが生じたと判断し、貸倒損失として処理できるのかについては、会計と税務では大きく考え方が異なっています。

まず、会計では実質的に回収不能であると判断できるような実態があり、それが客観的に確かめられるのであれば、実際に貸倒れが生じたと判断し、貸倒損失として処理することになります。

しかし、税務では実質的に回収不能であると判断できるような実態があったとしても、下記に示すような要件を満たさなければ、実際に貸倒れが生じたと判断し、貸倒損失として処理することができません。

1. 法律的に金銭債権が消滅する場合

・再生計画の認可決定による切捨て

・特別清算に係る協定の認可による切捨て

・関係者の協議決定による切捨て 他

2. 回収不能の金銭債権が貸倒れた場合

・金銭債権の全額を回収できないことが明らかになったこと(担保物がない場合に限る)

3. 一定期間の取引停止後も売掛債権の弁済がない場合

・債務者との継続的な取引を停止した時(=取引停止時、最後の弁済期、最後の弁済時の中で最も遅い時)以後1年以上経過していること(担保物がない場合に限る)

・同一地域の売掛債権の総額が取立て費用に満たず、督促しても弁済がないこと

有税処理を避けるためには……

貸倒引当金の計上を行う場合と同じように、貸倒損失として処理するタイミングを遅らせることは、税務の立場からは正当化できても、企業の経営状態を正確に把握し、これを利害関係者に報告するという会計の立場からは問題です。

そのため、「税務会計」に拠った場合、経営状態を正しく把握できないことから致命的な判断ミスを犯してしまう危険がありますが、「財務会計」によって貸倒処理を行い、法人税額を算定する際に差額を法人税申告書で調整するという本来の方法を採用すると、有税処理(=税務上は損金として認められなくても、会計上は費用として処理すること)を行う必要が生じます。

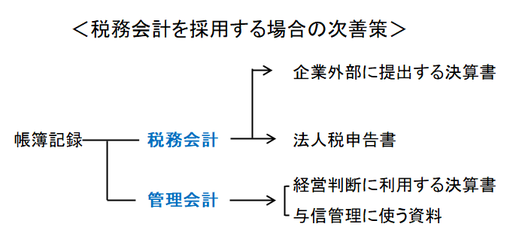

そこで、有税処理を避けつつ、致命的な判断ミスを回避するための方法として、経済的耐用年数と法定耐用年数を上手く使い分ける!(中小企業の決算書は経営判断に利用できない!その5)でも示したように、企業外部に提出する決算書は「税務会計」によって作成し、企業内部で経営判断に利用するためだけの決算書や与信管理に使う資料を「管理会計」の範疇で別に作成するという方法を検討してみるべきでしょう。

次回は、「その他の引当金(その1)」について解説したいと思います。

白石茂義公認会計士事務所では、士業コンシェルジュというコンセプトのもと、特に、愛媛県松山市、今治市、新居浜市、西条市の経営者の皆様からのお問い合わせをお待ちしております。

必要の際には、ぜひ、お気軽にお問い合わせください。

白石茂義公認会計士事務所

白石茂義公認会計士事務所