この度は、白石茂義公認会計士事務所のホームページをご覧いただき、誠にありがとうございます。

今回は、「減価償却(その1)」について考えてみたいと思います。

会計の立場から、あるべき耐用年数を考えてみると……

中小企業の経営者であるあなたは、機械装置などの有形固定資産を購入する際に「何年くらい使用するのか」を検討しているでしょうか?

もしかしたら、「機械装置などの有形固定資産の耐用年数は国税庁が定めているはずだけど……」と思われたかもしれませんが、それは税務での話であって、いま聞いているのは、設備投資を行うかどうかの経営判断をする際に「何年くらい使用できるのか?」を事前に考慮しているのかということです。

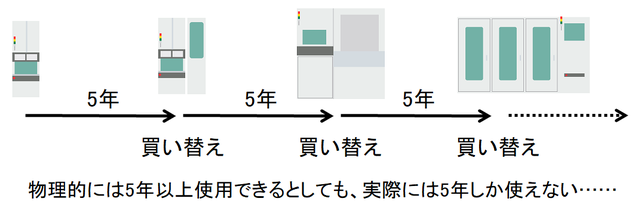

例えば、あなたが経営している会社では、5年サイクルで新製品が登場する市場で事業を行っており、そのような新製品を製造するためには、そのための機械装置を新たに購入しなければならないとします。

このような場合、この機械装置の物理的な使用可能年数が5年以上あったとしても、事業活動を継続するためには5年ごとに買い替えを行わなければならず、耐用年数は実質的に5年であると考えざるを得ません。

そうだとすると、この機械装置の耐用年数を5年として計算を行い、期待する利益が出せるのかを確かめてからでないと購入の決定はできず、又、購入後においても、きちんと利益を出せているのかを見極めるためには、耐用年数を5年として減価償却を行わなければならないということになるはずです。

尚、このような物理的減価要因や機能的減価要因などを考慮して決定された耐用年数を経済的耐用年数と呼びますが、企業の経営状態を把握し、これを利害関係者に報告するという会計本来の目的を達成するためには、経済的耐用年数を用いることが望ましいという結論になります。

税務の立場から、あるべき耐用年数を考えてみると……

一方、税務の立場から(特に課税を行う側から)減価償却を考えてみると、先ほどとは異なった考え方が正当性を持つことになります。

例えば、同じ種類の機械装置を購入して、これを使用して事業を行っているA社とB社がおり、A社は耐用年数を5年として減価償却を行い、B社は耐用年数を8年として減価償却を行っていたとします。

このような場合、同じ種類の機械装置を使用しているのにも関わらず、耐用年数が異なることで、A社とB社との間で不公平が生じることになりますし、又、それぞれの企業が耐用年数を自由に決められるとしたら、それを利用することで、法人税額を操作することも可能になってしまいます。

そこで、税務においては、国税庁があらかじめ有形固定資産の耐用年数をそれぞれ定めておき、同じ種類の有形固定資産であれば同じ耐用年数を使って減価償却を行わせることで、先ほど説明したような問題を解消することができます。

尚、このような国税庁があらかじめ定めている耐用年数のことを法定耐用年数と呼びますが、「税収の確保」や「課税の公平」といった税制の目的を達成するためには、法定耐用年数を用いなければならないという結論になります。

次回は、「減価償却(その2)」について解説したいと思います。

白石茂義公認会計士事務所では、士業コンシェルジュというコンセプトのもと、特に、愛媛県松山市、今治市、新居浜市、西条市の経営者の皆様からのお問い合わせをお待ちしております。

必要の際には、ぜひ、お気軽にお問い合わせください。

白石茂義公認会計士事務所

白石茂義公認会計士事務所