この度は、白石茂義公認会計士事務所のホームページをご覧いただき、誠にありがとうございます。

このブログ記事は、2018年3月21日に改題・更新しました。

今回は、キャッシュフロー情報の限界について考えてみたいと思います。

フリーキャッシュフロー(余剰資金)や営業キャッシュフローを増やすためには?

キャッシュフロー経営の目的は、フリーキャッシュフロー(余剰資金)や営業キャッシュフローを増やすことだとされていますから、キャッシュフロー経営を推奨する人達が「キャッシュフロー情報が重要である!」と主張するのは理解できます。

実際、貸借対照表や損益計算書だけではキャッシュフロー情報を直接的に表示することができませんから、財務諸表のひとつに「キャッシュ・フロー計算書」が加えられた意義はとても大きいといえるでしょう。

ただ、獲得したキャッシュを大事に金庫に保管しておくだけでは、フリーキャッシュフロー(余剰資金)や営業キャッシュフローを増やすことはできません。

当然のことですが、フリーキャッシュフロー(余剰資金)や営業キャッシュフローを増やすためには、獲得したキャッシュを再び事業に投下して運用する必要があります。

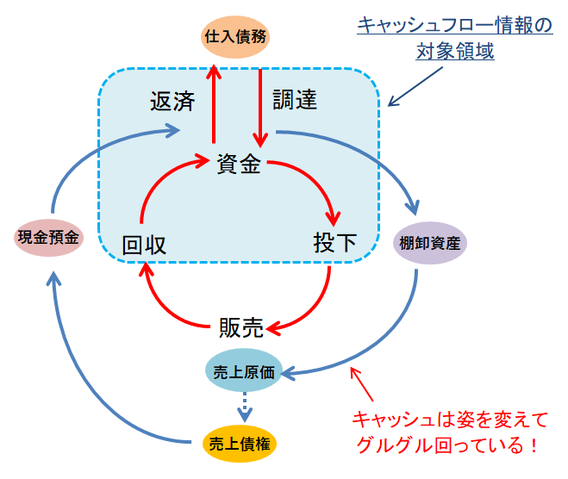

このように、回収されたキャッシュは直ぐにキャッシュ以外のものに次々と姿を変えていきますから、そもそも、キャッシュフロー情報だけで「キャッシュがどうなったのか?」を全て把握しようとするのは無理があるのです。

キャッシュ・フロー計算書の限界!

キャッシュ・フロー計算書が対象にしているのは、キャッシュの増減に関する取引に限定されますから、原則として、資金収支を伴う取引については対象になりますが、資金収支を伴わない取引については対象になりません。

ですから、複数の会計期間に渡って使用される固定資産に関する情報については、直接法によりキャッシュ・フロー計算書が作成されるような場合には、購入や売却などの資金収支を伴う取引以外はキャッシュ・フロー計算書に記載されることはないですし、キャッシュ以外の資産や負債から、別のキャッシュ以外の資産や負債に交換されるような取引についても、原則として、キャッシュ・フロー計算書に記載されることはありません。

つまり、キャッシュ・フロー計算書だけでは、企業の全ての取引を把握することはできないということです。

一方、経営改善をするためには、経営を悪化させている原因がどこにあるのかを探るために、まずは先入観を排して、事業全体の活動を視野に入れて検討する必要がありますので、一部の取引しか把握できていないようではお話になりません。

そのため、事業全体の活動を把握するためには、どうしても、貸借対照表、損益計算書、キャッシュ・フロー計算書のそれぞれに記載されている情報が必要になってきますから、「キャッシュフロー情報だけを押さえておけば大丈夫だろう……」というわけにはいかないのです。

次回は、資金化のスピードについて解説してみたいと思います。

白石茂義公認会計士事務所では、士業コンシェルジュというコンセプトのもと、特に、愛媛県松山市、今治市、新居浜市、西条市の経営者の皆様からのお問い合わせをお待ちしております。

必要の際には、ぜひ、お気軽にお問い合わせください。

白石茂義公認会計士事務所

白石茂義公認会計士事務所