この度は、白石茂義公認会計士事務所のホームページをご覧いただき、誠にありがとうございます。

今回は、「減価償却(その4)」について考えてみたいと思います。

「特別償却」とは何か?

ここまで、通常の減価償却について説明をしてきましたが、今回は、通常の償却限度額を超えて償却が認められる場合を題材に、会計と税務を混同することの危険性について考えてみましょう。

社会的に有用だと考えられる設備投資を企業に促したいなどの理由から、一定の要件を満たしていることを条件に「特別償却」と呼ばれる手続きが認められる場合があります。

これは、対象となる固定資産を取得して事業の用に供した場合において、通常の方法による償却限度額に加えて、一定の方法によって計算した額を特別償却限度額として上乗せして償却できる租税優遇措置のことです。

ちなみに、この「特別償却」には、取得価額×特別償却割合の算式により特別償却限度額を計算し、初年度に加算が認められるものと、普通償却限度額×割増償却割合の算式により特別償却限度額を計算し、一定期間に渡って加算が認められる「割増償却」があり、更には、初年度に普通償却限度額と併せて取得価額の全額を償却できる「即時償却」もあります。

但し、要償却額(=取得原価-残存価格)を超えて償却することは認められていませんから、その後に計上できる通常の償却限度額は「特別償却」を行った分だけ減少することになるので注意が必要です。

尚、今回のブログ記事は会計と税務を混同することの危険性を主題にしていますので、現在どのような内容の「特別償却」が認められているのかについては、お手数ですが、国税庁のホームページなどで確かめてください。

「特別償却」を行った場合の処理方法について考えてみると……

「特別償却」を行った場合、「税務会計」では、後で税務調整をしなくて済むように、

(借方)減価償却費 ××× (貸方)減価償却累計額(あるいは固定資産) ×××

という通常の減価償却と同じ処理を特別償却限度額についても行うことで対応します。

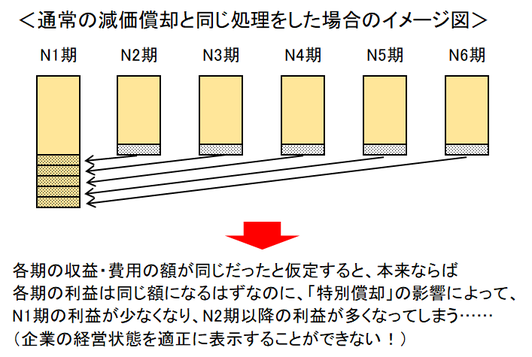

しかし、この方法では、「特別償却」を行った期間の減価償却費が通常の減価償却だけを行った場合よりも多額になる一方で、その後の期間の減価償却費が通常の減価償却だけを行った場合よりも少額になるので、減価償却費が「特別償却」を行った期間に偏って計上されることになり、企業の経営状態を適正に表示することができません。

そこで、「財務会計」では、利益処分方式と呼ばれる方法により処理することになります。

これは、「特別償却」を行った場合に特別償却限度額を「特別償却準備金」として積み立て、

(借方)繰越利益剰余金 ××× (貸方)特別償却準備金 ×××

その後は、定められた期間に渡って「特別償却準備金」を取り崩すことで対応します。

(借方)特別償却準備金 ××× (貸方)繰越利益剰余金 ×××

こうすることで、税務申告をする際には、法人税申告書において税務調整することが必要になりますが、減価償却費が「特別償却」を行った期間に偏って計上されないので、企業の経営状態を適正に表示すること可能になります。

このように、企業の経営状態を適正に表示するためには、税務申告の際の税務調整の手間を惜しむべきではありません……

次回は、「貸倒処理(その1)」について解説したいと思います。

白石茂義公認会計士事務所では、士業コンシェルジュというコンセプトのもと、特に、愛媛県松山市、今治市、新居浜市、西条市の経営者の皆様からのお問い合わせをお待ちしております。

必要の際には、ぜひ、お気軽にお問い合わせください。

白石茂義公認会計士事務所

白石茂義公認会計士事務所